-

您好,欢迎来到瑞达期货! 股票代码:002961

-

客服热线:4008-8787-66

客服热线:4008-8787-66

时间:2017-04-26 09:02浏览次数:15008来源:期货日报

在实际操作中,要有相应的现货敞口做对冲

引言

三项式领口期权构成与传统期货套保“锁定”价格相比,期权因其非线性的损益结构可以有效“限定”价格,即在对冲价格向不利方向变动风险的同时,保留价格向有利方向变动的潜在收益。其风险管理的优点是更加精细化,资金利用效率更高,并且容错空间较大;最大的缺点就是期权权利金这一固定损耗较高。尤其是对于波动较大的商品来说,多数时候企业正常的经营利润并不能完全覆盖普通期权权利金的支出,所以单独采用简单的买入期权策略来进行套期保值往往很难被接受,这个时候就需要同步卖出期权来构建组合降低整体套保成本,三项式领口期权就是其中一个比较受欢迎的组合策略。

三项式领口期权(3-way collars)由三个普通期权组合而成,因其特殊的损益特征在套期保值中应用广泛。

以看跌方向为例(看涨方向相反),其构成包括:买入一个看跌期权(通常为平值或浅虚);卖出一个更加虚值的看跌期权;卖出一个虚值的看涨期权。

通常来说三个期权的标的合约、到期时间、交易数量等应是一致的。拆分来看,该结构可以由一个垂直价差组合外加卖出一个反向的期权构成,或者是一个领口期权组合外加卖出一个反向期权。

该结构最大的特点是所需要缴纳的权利金往往很低,甚至为负,保证金的占用也会比期货套保要少。因为该结构是买入一个期权同时卖出两个期权,所以单独看该结构,会有一个方向上的风险敞口,比如上方卖出的看涨期权,如果遇到标的价格大幅上涨,其损失会比较大。因此在实际操作中,往往要有相应的现货敞口做对冲,或者提前做好其他对冲策略。

套保案例及原理

对于大宗商品产业链来说,无论是处于上游、中游还是下游,要维持正常的生产经营,都必定会保有一定的现货敞口,要么是库存多头敞口,要么是先订单后原料采购的空头敞口,下面分别以铜冶炼企业的多头敞口和空头敞口为例,来探讨三项式领口期权套期保值策略的效果。

案例1:铜冶炼企业管理库存风险——多头敞口

某铜冶炼企业A有常态化库存1000吨,当前CU1707合约价格为47500元/吨(假定现货价格等于该期货价格,不考虑升贴水),A企业认为未来3个月铜价调整压力较大,但下方45000元/吨会是一个支撑位,价格不太可能跌破该位置,同时上方50000元/吨是一个比较强的压力位,涨上去的可能性也比较小。出于以上考虑,A企业可以采用看跌三项式领口期权管理库存多头风险。

头寸1:买入行权价为47500元/吨的看跌期权,期限3个月,支付权利金2000元/吨。该头寸可以有效对冲价格从47500元/吨开始的下跌风险。

头寸2:卖出行权价为45000元/吨的看跌期权,期限3个月,收取权利金760元/吨。该头寸与头寸1一起构成熊市价差组合,相当于放弃掉价格在45000元/吨以下的跌幅保护。对于现货头寸来说,价格的保护区间在47500—45000元/吨之间,价格大幅下跌的部分将得不到赔付。

头寸3:卖出行权价为50000元/吨的看涨期权,期限3个月,收取权利金840元/吨。价格上涨至50000元/吨以上的时候期权将被行权发生亏损,但企业有库存,是现货的多头敞口,可以有效对冲期权被行权的风险,相当于放弃掉价格大涨至50000元/吨之上的潜在好处。

因为国内商品期货期权目前只有豆粕和白糖上市,所以其他品种的期权需求只能在场外市场向做市商询价。按照当前场外期权做市商的定价和对冲逻辑,利用期货复制期权会存在资金成本、手续费、滑点以及其他对冲成本,客户买入期权的波动率一般会稍高于卖出期权的波动率,在该案例中,客户买入期权适用21.5%的波动率,卖出期权适用19%的波动率,比较契合实际情况。

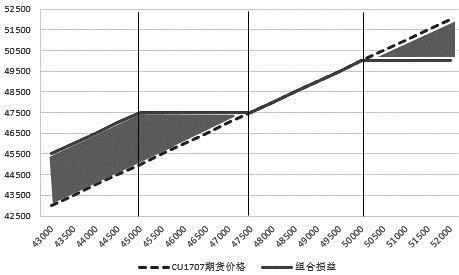

按照该波动率设定,该期权组合需要支付的净权利金=2000-760-840=400元/吨,期权的最大行权收益=47500-45000=2500元/吨,最大损失等于价格涨幅超过50000元/吨的部分。当然,可以通过调整买卖期权的执行价进一步调节权利金收支和盈亏区间。下图为该结构的组合损益。

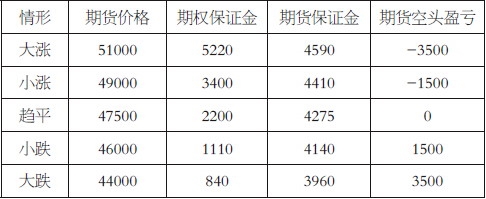

左下角阴影部分为价格下跌时期权的潜在收益(或现货跌价补偿),右上角阴影部分为价格上涨时期权的潜在损失(或现货放弃额外涨幅)。因为该结构涉及卖出了两个期权,在不考虑授信的情况下,期权组合的提供方(通常为场外期权做市商)会要求企业缴纳一定比例的保证金,并进行逐日盯市。按照常用的组合保证金算法,该结构在不同点位的保证金占用(已经包含需要支付的权利金)如下表(假定期货保证金为9%).

与传统的期货空头套保相比,该期权组合的保证金占用较低。在期初47500元/吨时,该期权组合的资金占用仅为2200元/吨,其中权利金400元/吨,保证金1800元/吨,仅占标的合约价格的4.63%,而期货保证金则至少需要4275元/吨,占标的价格的9%。随着价格上涨,卖出的虚值看涨期权会越来越接近实值,所以保证金占用会增加,但其金额仍将小于期货保证金+浮亏。以51000元/吨为例,期权组合的资金占用为5220元/吨,约占标的合约价格的10.24%,而期货空单的资金占用=4590+3500=8090元/吨,约占标的合约价格的15.86%。随着价格的下跌,卖出的虚值看涨期权会越来越虚值,而下方的熊市价差组合开始变得实值,组合占用的保证金会不断减少。

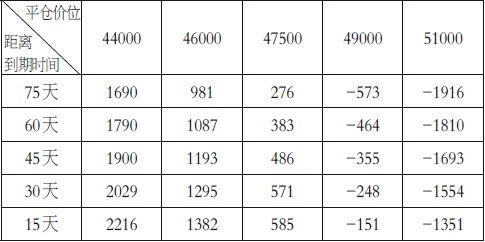

在合约到期前该结构也可以提前平仓,但由于做市商对冲成本的存在,以及三个期权头寸不同的风险特征值,其提前平仓的权利金价格跟标的价格的变动并非线性关系,下表为其不同时点不同价位的平仓价估算(按照做市商常用平仓波动率).

由上表可见,对于该结构来说,越接近到期日其损益越接近价格相对于行权价的差额。价格下跌时,其组合平仓价较高,例如:当距离到期日还有45天标的价格在44000元/吨时,其平仓价为1900元/吨,扣除掉期初支付的400元/吨权利金,净盈利1500元/吨。不过需要注意的是,虽然价格跌破了卖出看跌期权的行权价45000元/吨,但是其提前平仓收益却小于组合最大收益2500元/吨。

另外,可以看出,越接近到期时间,其收益会越接近最大收益。价格上涨时,其平仓价为负,该组合会发生亏损,但其亏损会小于价格的变动,同样,越接近到期日其亏损越接近价格超过卖出看涨期权的行权价50000元/吨之上的差额。但需要注意的是,在到期前,其最大浮亏是大于该差额的。例如:当距离到期日还有45天标的价格在51000元/吨时,其平仓价为-1693元/吨,再加上期初支付的400元/吨权利金,总亏损2093元/吨,价格相比于47500元/吨,上涨了3500元/吨,但相对于卖出看涨期权的行权价50000元/吨,却仅有1000元价差。

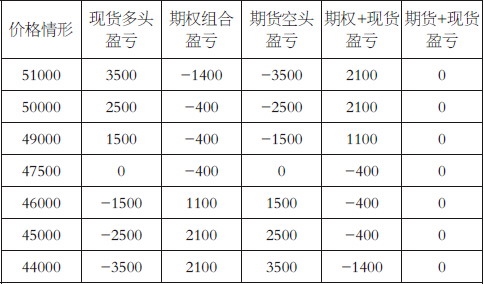

下表为该期权组合和期货套保的效果对比,当价格真如预期所料下跌时,期货的套保效果会好于该期权组合,但是一旦价格在预期之外上涨,期权组合的套保效果会更好。

案例2:铜冶炼企业管理订单风险——空头敞口

某铜冶炼企业A与下游B签订了一份远期合约,约定3个月后以当前CU1707合约47500元/吨(不考虑升贴水)的价格向对方交付1000吨铜。订单签订后,市场供需有所改善,A企业认为短期价格有上涨的风险,但上涨至50000元/吨之上的几率比较低,同时,A企业为现货空头,价格下跌有利,但下方45000元/吨又是一个比较强的支撑位,不容易跌破。出于以上考虑,A企业可以采用看涨三项式领口期权管理该风险。

头寸1:买入行权价为47500元/吨的看涨期权,期限3个月,支付权利金2000元/吨。该头寸可以有效对冲价格从47500元/吨开始的上涨风险。

头寸2:卖出行权价为50000元/吨的看涨期权,期限3个月,收取权利金840元/吨。该头寸与头寸1一起构成牛市价差组合,相当于放弃掉价格在50000元/吨以上的涨幅保护,对于现货头寸来说,价格的保护区间在47500—50000元/吨之间,价格大幅上涨的部分将得不到赔付。

头寸3:卖出行权价为45000元/吨的看跌期权,期限3个月,收取权利金760元/吨。价格跌至45000元/吨以下的部分期权将发生亏损。但企业是现货的空头敞口,可以有效对冲期权被行权的风险,相当于是要放弃掉价格大跌至45000元/吨之下的潜在好处。

该组合需要支付的净权利金=2000-840-760=400元/吨,期权的最大行权收益=50000-47500=2500元/吨,最大损失等于价格跌幅超过45000元/吨的部分。

应用延展

该结构还可以根据企业的产供销情况和特定风险偏好做出调整。例如:可以通过调整不同的行权价来调整盈亏起始点,通过调整买卖期权的不同量来调节敞口等。

该结构对于其他品类的商品同样适用,对于波动越大的标的,同样的行权价选择其组合权利金支付会越少,甚至于可以收权利金,对于波动越小的标的则正好相反。

以钢厂的库存风险管理为例,其定价大致如下表所示。

该组合需要支付的净权利金=263-126-143=-6元/吨,期权的最大行权收益=3200-2950=250元/吨,最大损失等于价格涨幅超过3450元/吨的部分。

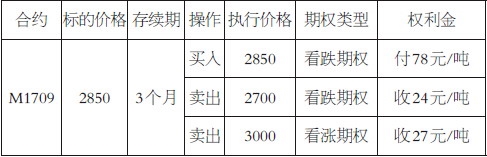

以油厂的豆粕库存风险管理为例,其定价如下。

由于豆粕期货期权已于3月31日在大连商品期货交易所上市,所以其定价波动率不需要像场外一样考虑额外成本,此处买卖期权均使用14%的波动率,并假定期权到期仅剩3个月。该组合需要支付的净权利金=78-24-27=27元/吨,期权的最大行权收益=2850-2700=150元/吨,最大损失等于价格涨幅超过3000元/吨的部分。如果进一步将卖出看跌期权的行权价变更为2750元/吨,则可以收权利金37元/吨,将看涨期权的行权价变更为2950元/吨,则可以收权利金40元/吨,净权利金=78-37-40=1元/吨。可见对于波动率较小的品种,如果想大幅降低权利金,买卖期权的行权价设定不能虚值太多。虽然场内买卖期权的波动率点差非常小,但对于当前的市场来说还处于初级发展阶段,在构建该组合时必须要考虑流动性的问题,相应的保证金规则也不同于场外期权。

合理策略

三项式领口期权主要用来对冲价格一定幅度的变动风险,如果价格波动过于巨大,可能会带来一定的损失或减少应有的利润,即便这个损失是可控的,但未必是可以理解的。

2008年之前国内不少企业在海外曾普遍采用三项式领口期权来对冲现货敞口风险,以航空公司为例,需要对原油的上涨进行套保,常见的交易结构是航空公司买入一个看涨期权,规避原油价格上涨的风险,同时卖出一个虚值的看涨期权和一个虚值的看跌期权,来降低期权权利金的成本,卖出期权的原理其实就是放弃掉价格大幅上涨的期权收益和价格大幅下跌后的现货采购成本下降来,换取期权权利金的收入。

该结构本身来说并不会有大的问题,但之所以还是有企业被爆出大幅亏损,主要有以下几点原因:

一是因为原油价格的“黑天鹅”事件,2008年下半年从150美元附近快速大幅跌至40美元。如果是没有采用该期权组合而是采用期货多头套保,其亏损也在所难免,甚至可能更多。

二是因为交易的合约期限过长,部分长达三年之久,波动率的大幅变化导致头寸整体盯市损益过大。

三是套保有效性的问题,有些交易量远超当期的燃油用量。

四是国内衍生品和现货分账解读的特点,并没有将燃油现货采购成本的降低和期权头寸的亏损综合起来看。

不管是期货还是期权投资,风险和收益总是对等的,不存在任何一种策略可以使我们只享受利润而不承担风险,关键还是要评估自身的风险承受能力,选择自己能够并且愿意承担的风险。每一种策略都有它所适用的行情,并不能放之四海而皆准,当行情走势超出预期时,及时止损或者调整头寸也是必不可少的。

对大多数的大宗商品企业来说,当现货敞口和行情预期符合该策略特征时,采用该结构总体来说会是一个攻守兼备的套保策略,一方面保护了价格一定程度的不利变动,另一方面有效降低了权利金的支出,而最大的风险就是放弃预期之外的价格小概率的大幅有利变动的潜在收益。本文仅是针对该策略的不完全列举,并且是基于一定的前提条件和假设,适用于不同的市场条件,企业在应用中还是应该更多地结合自身的实际情况。

2023-09-25期权策略胜率有规律可循吗?

2022-05-26从一名普通的期权交易员变成亿万富豪——汤姆斯・皮特菲