-

您好,欢迎来到瑞达期货! 股票代码:002961

-

客服热线:4008-8787-66

客服热线:4008-8787-66

时间:2024-01-29 09:05浏览次数:1002来源:本站

1乙二醇基础知识

1.1 物理化学性质

1.2 储存及运输

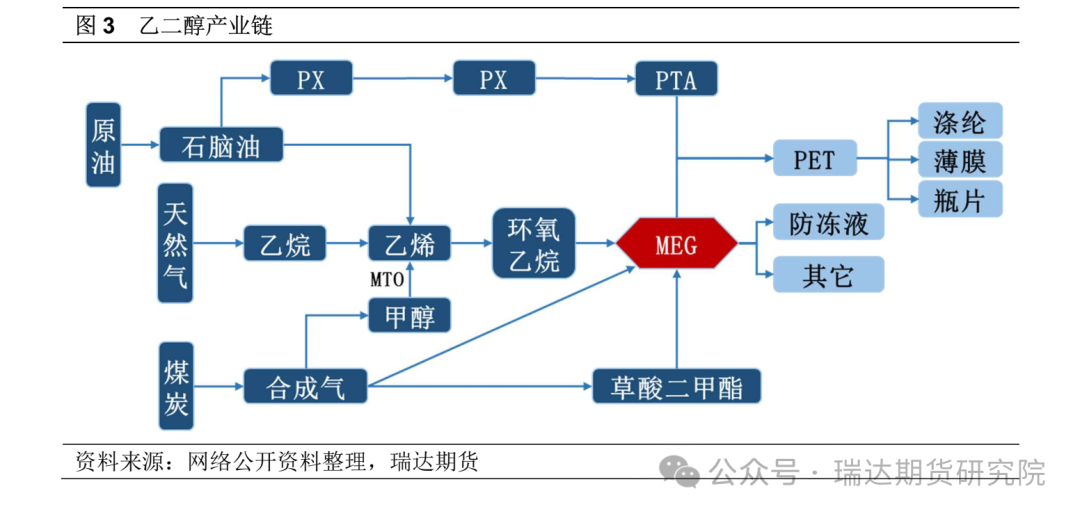

1.3 乙二醇生产的主要工艺

1.3.1 天然气为原料

1.3.2 原油作为原料

1.3.3 煤炭作为原料

2乙二醇供应格局

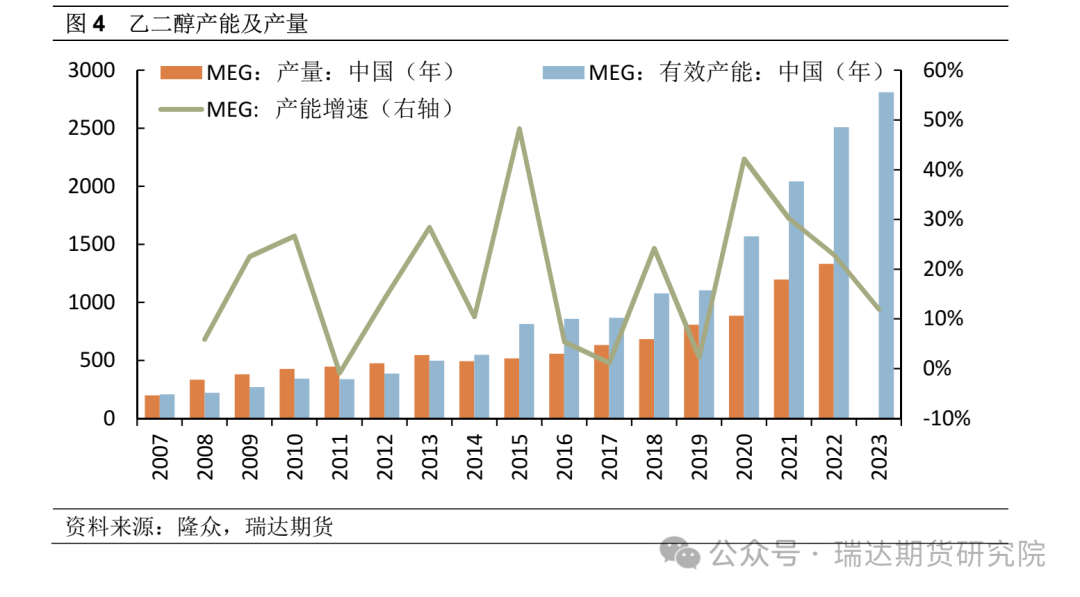

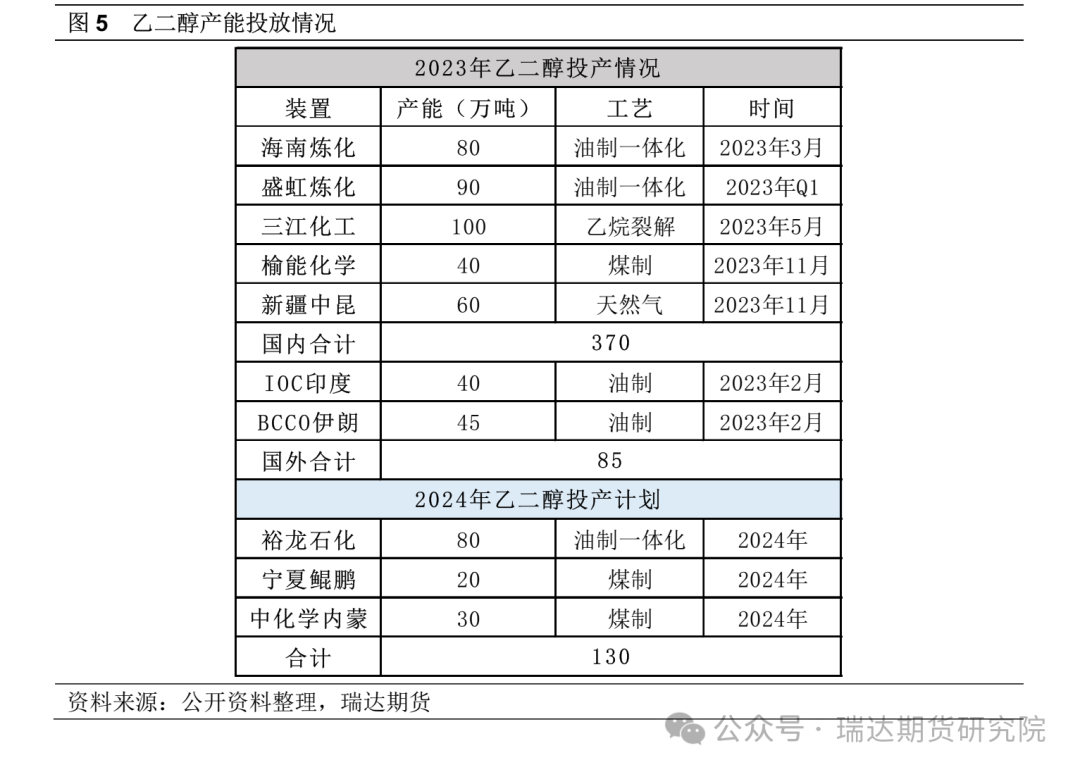

2.1 乙二醇产能增速放缓

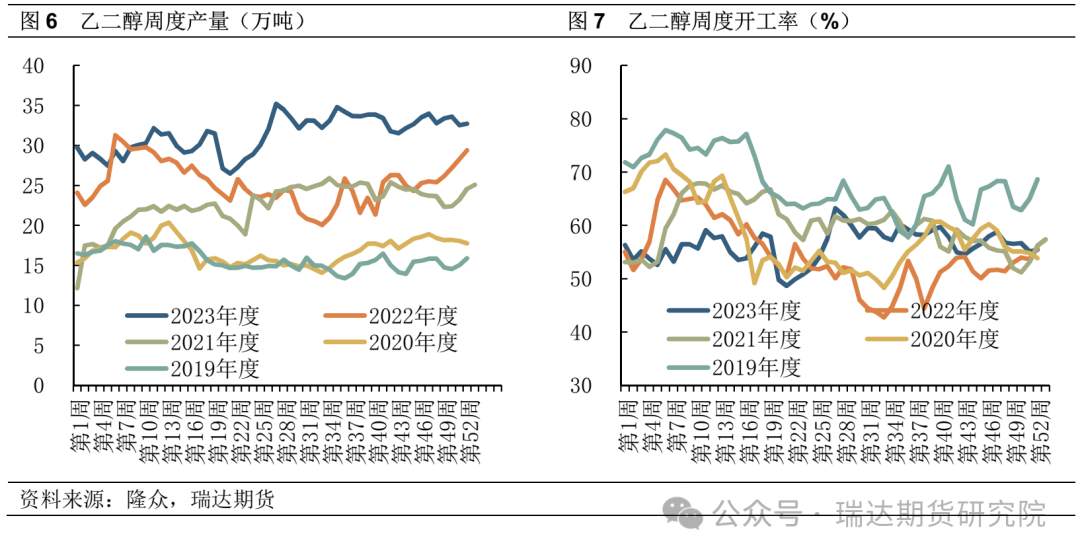

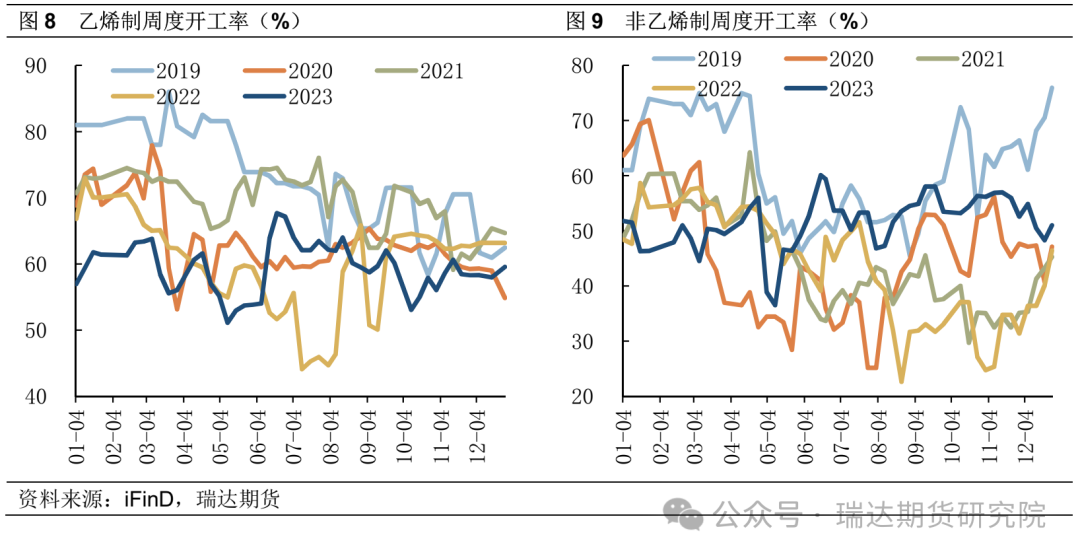

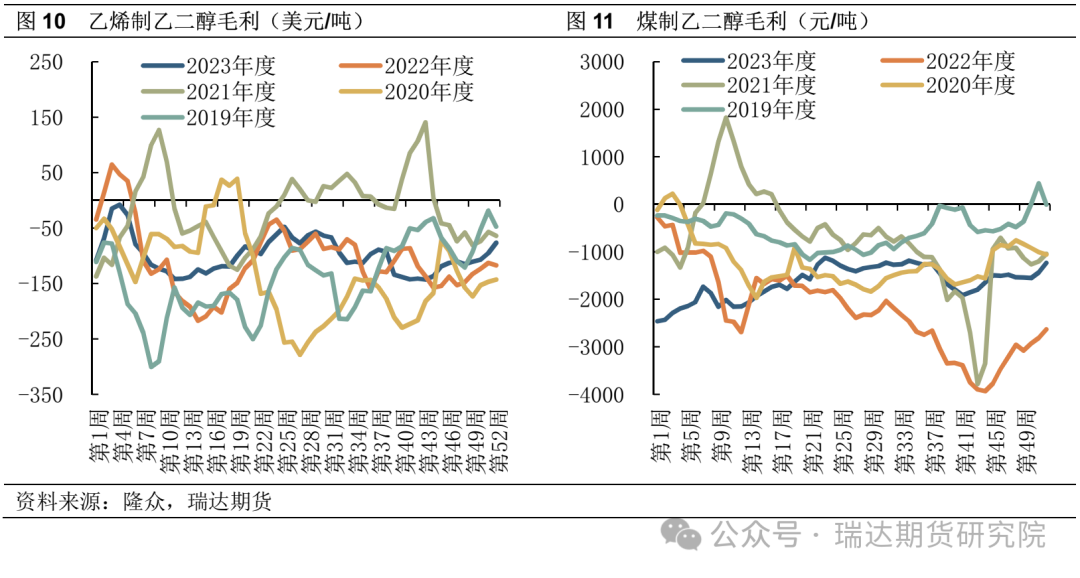

2.2 产量及开工率

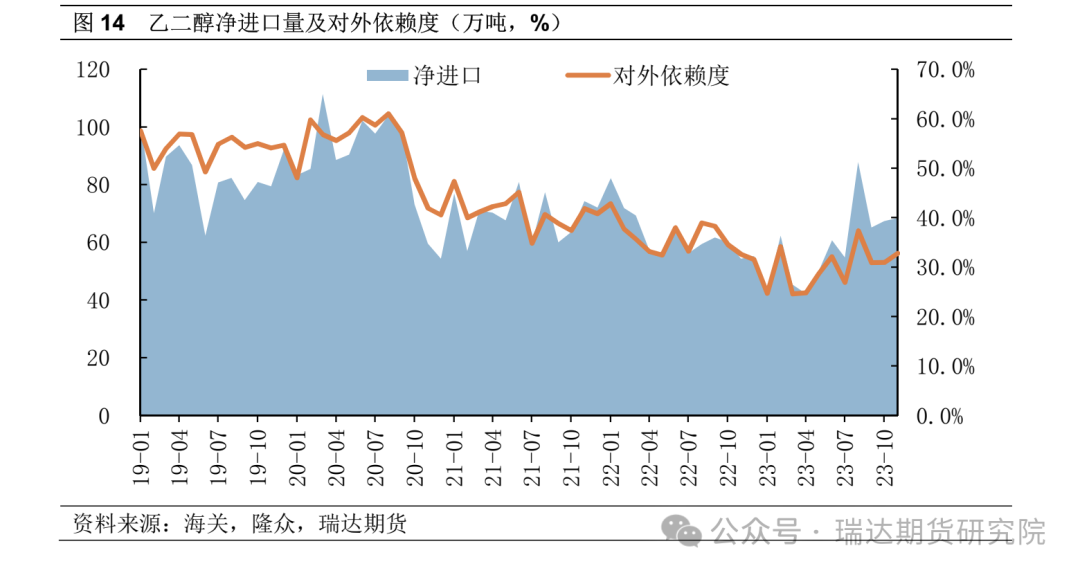

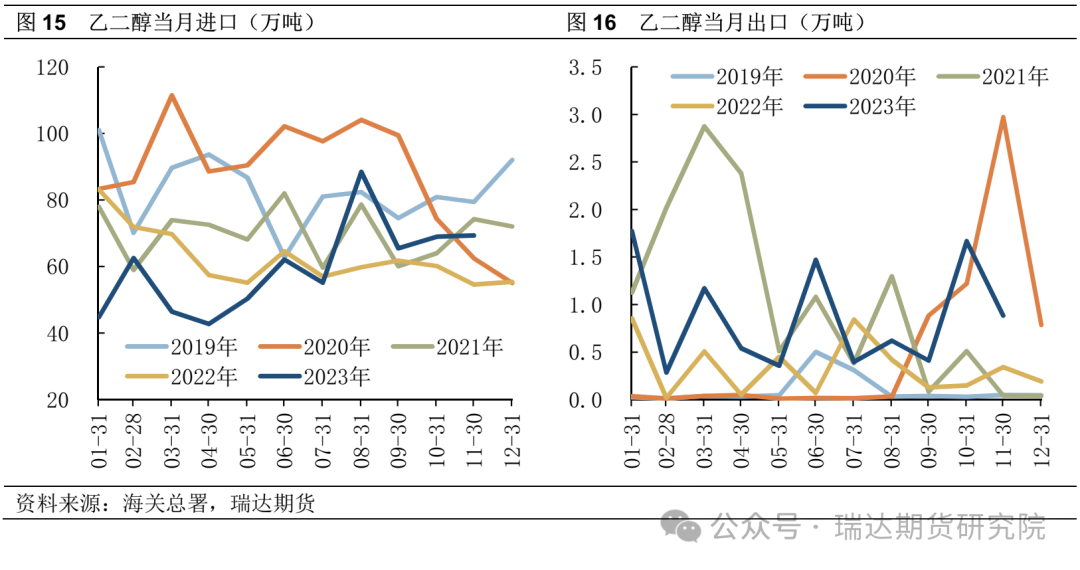

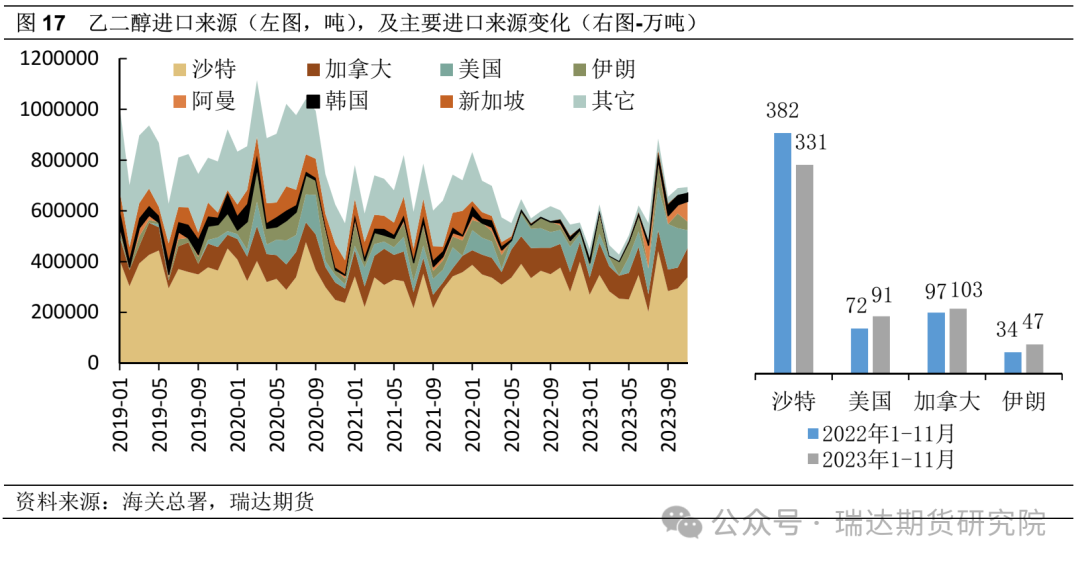

2.3 我国乙二醇对外依赖度降低

3 乙二醇需求格局

3.1 乙二醇主要用途

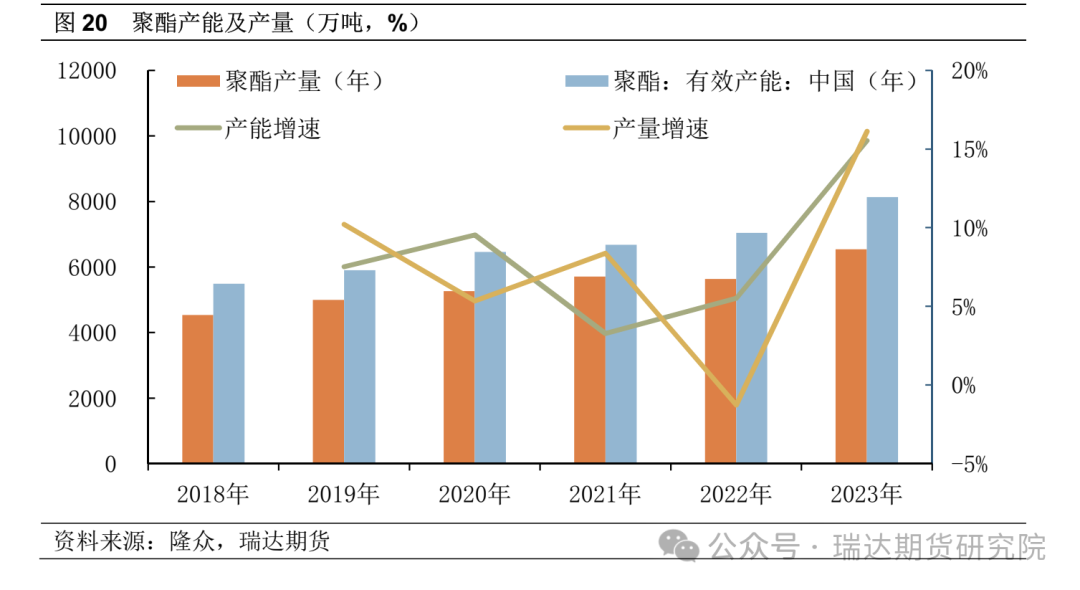

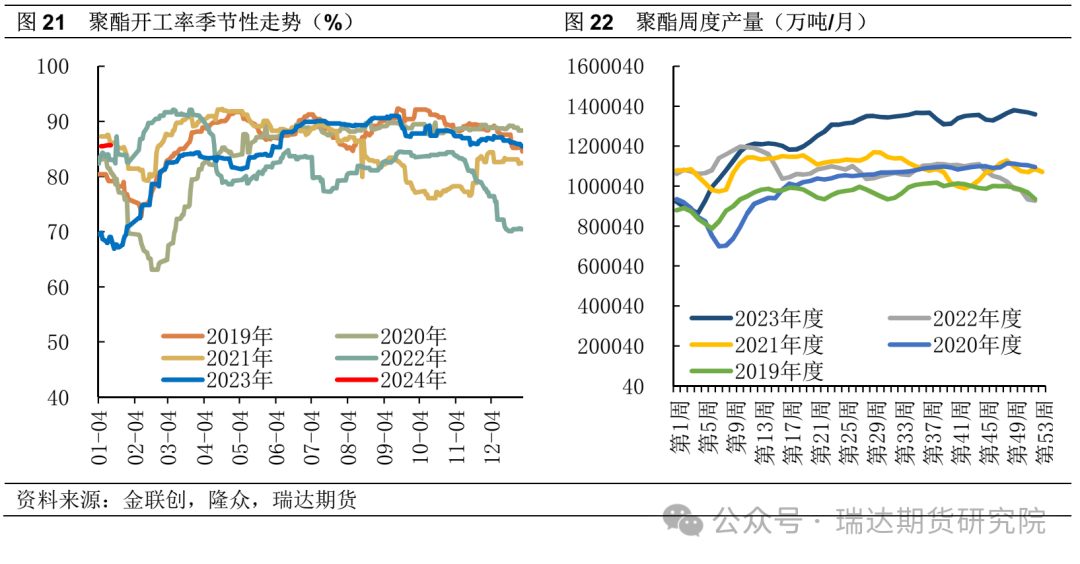

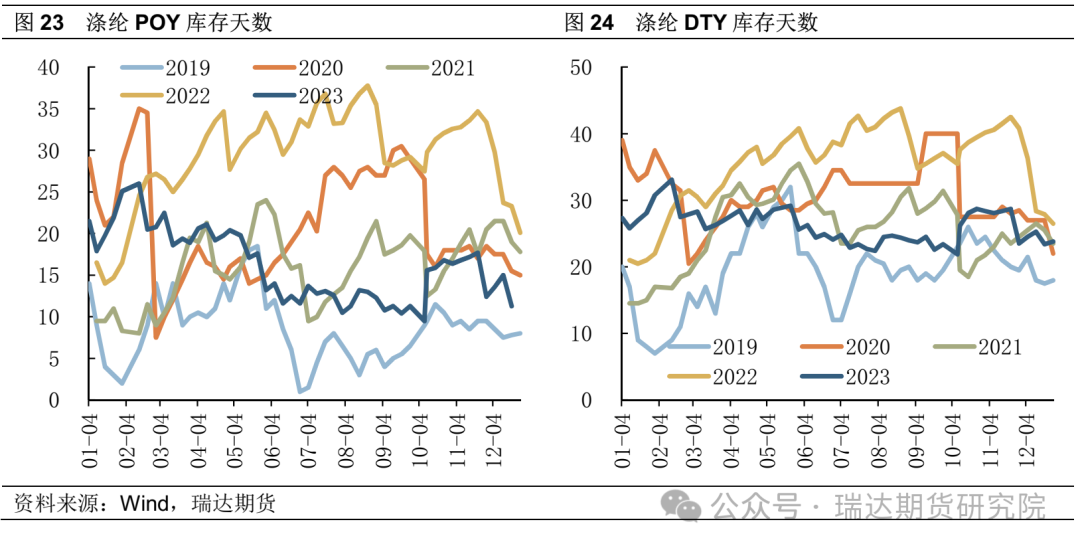

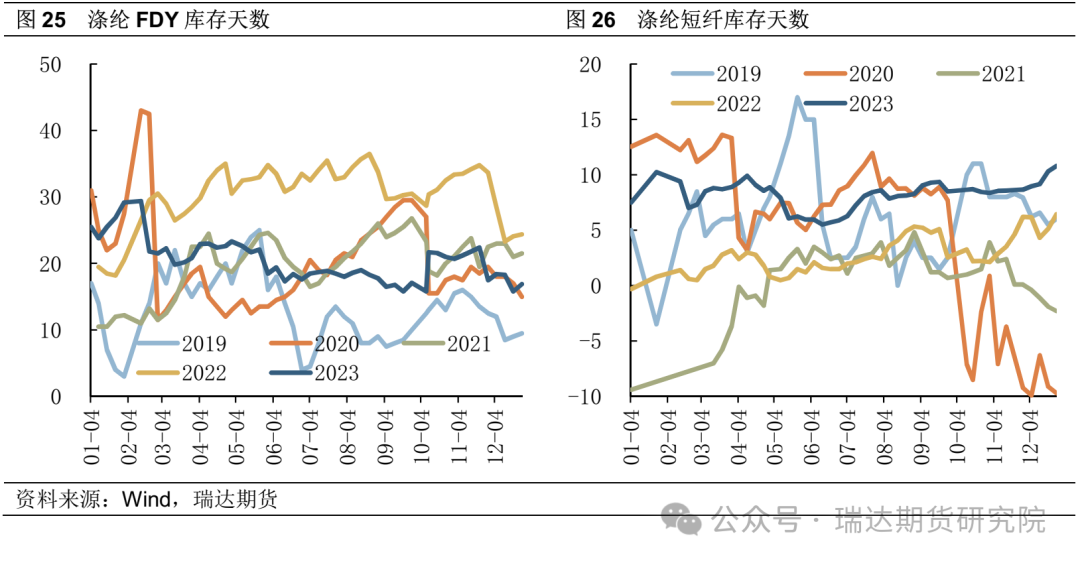

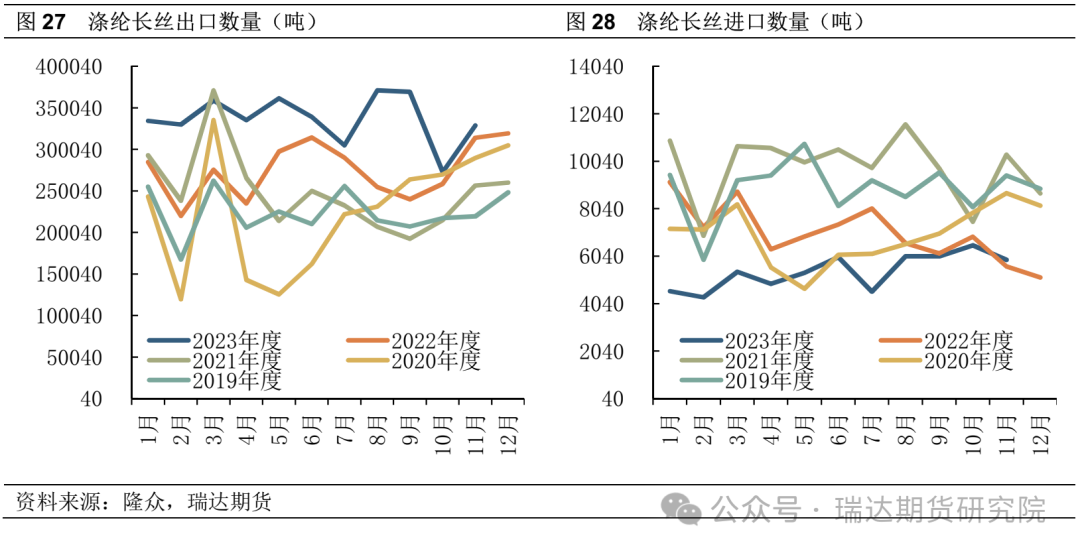

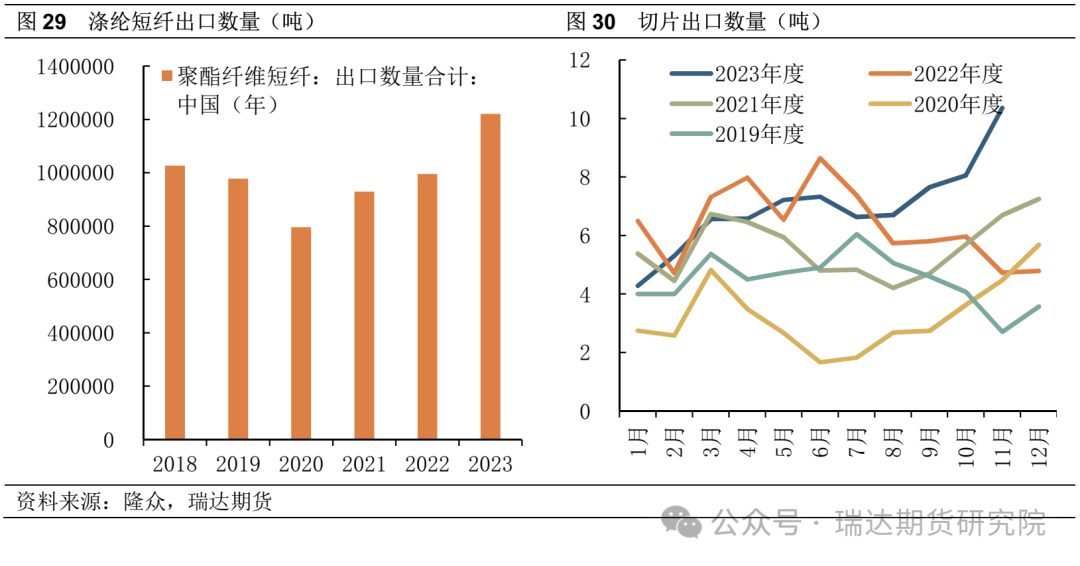

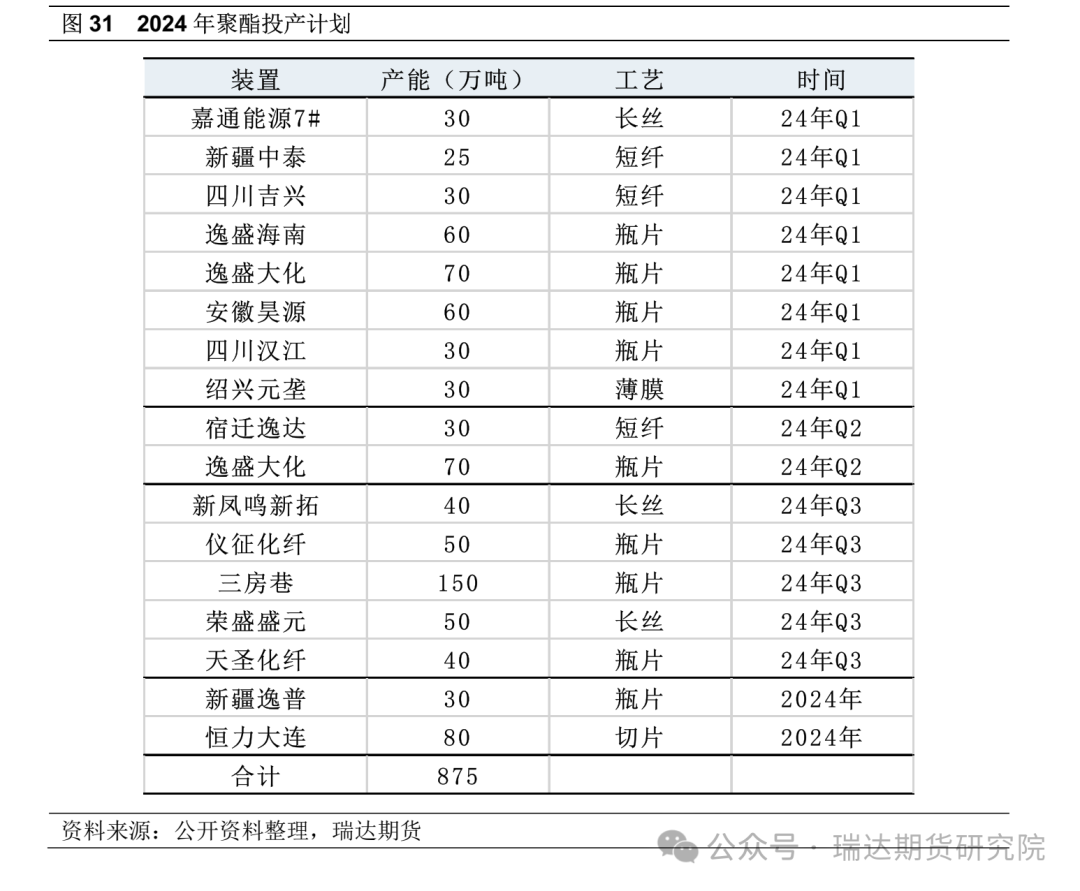

3.2 聚酯生产以及出口

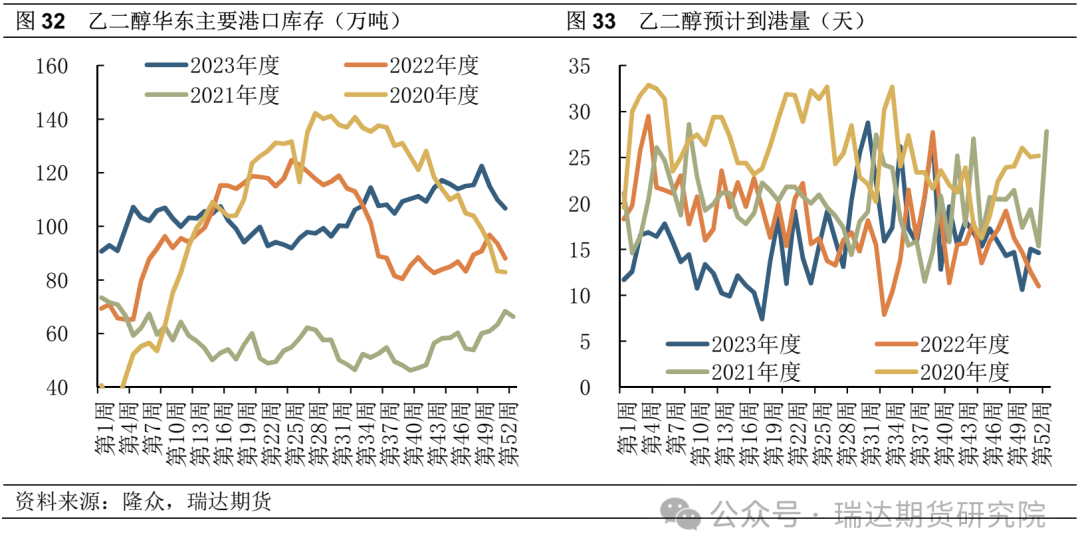

4 乙二醇港口库存压力明显

5 乙二醇价格分析

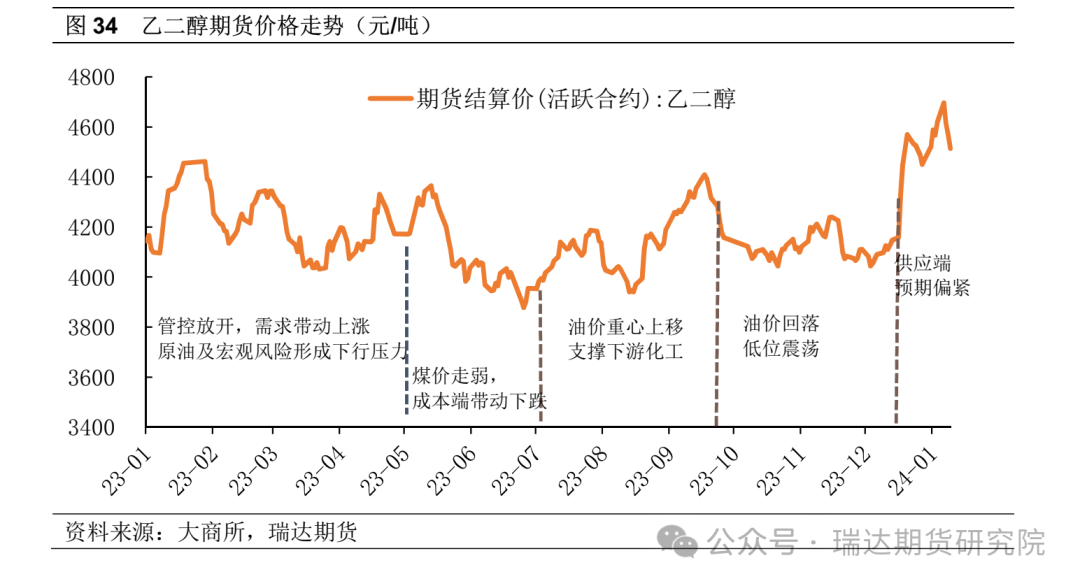

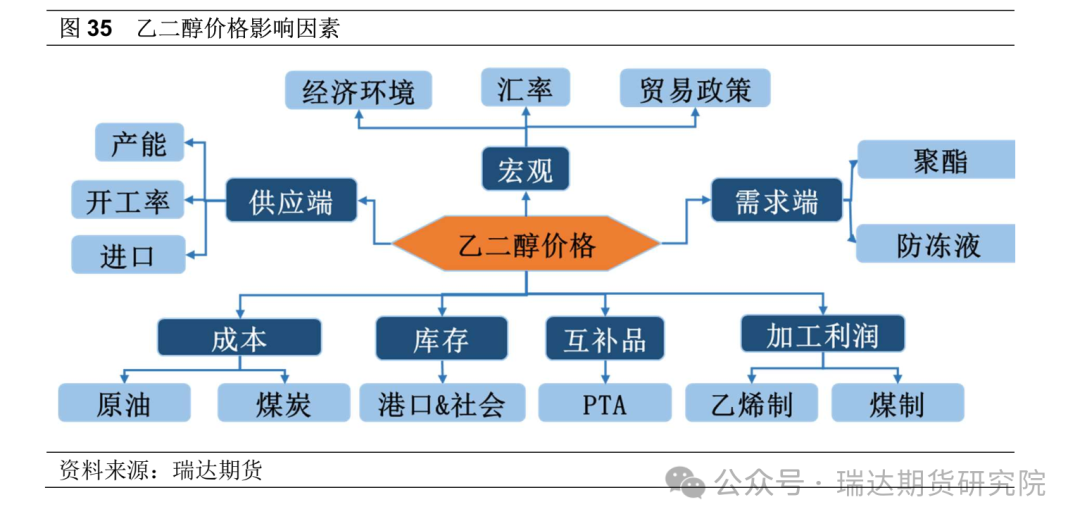

5.1 价格走势以及影响因素

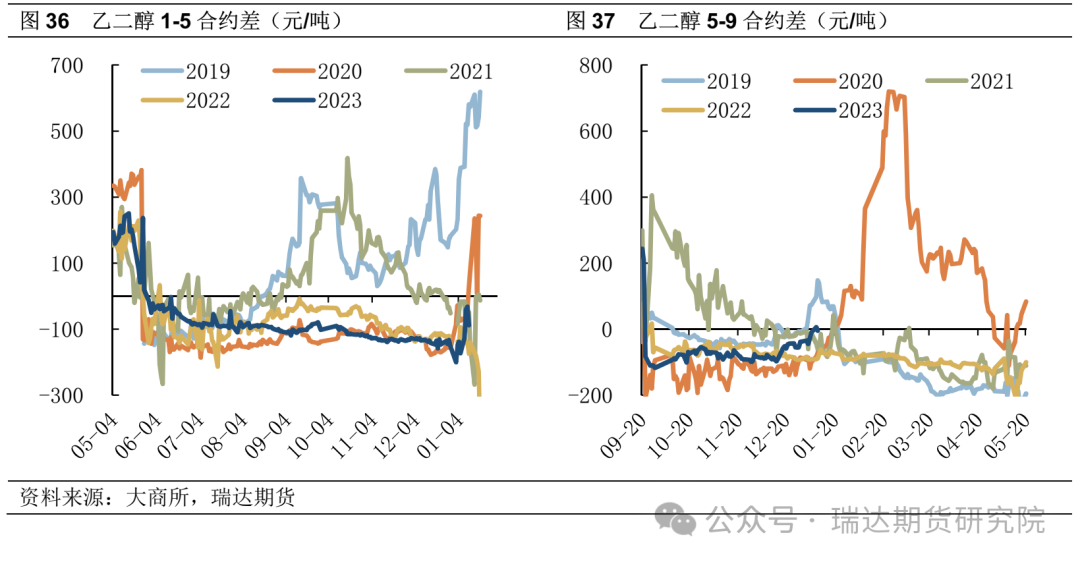

5.2 月差

研究员:

蔡跃辉 期货从业资格号F0251444

期货投资咨询从业证书号Z0013101

助理研究员:

尤正宇 期货从业资格号F03111199

张宗珺 期货从业资格号F03122124

2024-04-26【前瞻分析】4月政治局会议前瞻分析

2024-04-26【事件分析】南方强降雨天气对豆粕、生猪的影响