【分析文章】来回震荡的鸡蛋何时才能落定

时间:2023-12-01 08:52浏览次数:6173来源:本站

从下半年鸡蛋期货市场的走势来看,基本以十一为分界点,分为两个阶段:十一节前市场表现出稳步上涨趋势;十一过后,市场风向突变,期价连续回落,前期上涨趋势也被生生打破。近一个月来更是来回震荡,波动率明显加大。

数据来源:博易大师

需求阶段性回落打破上涨趋势

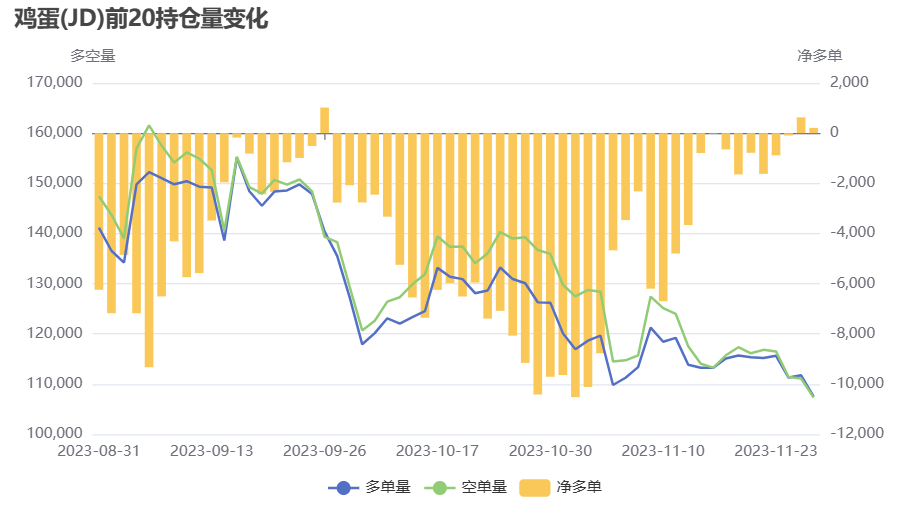

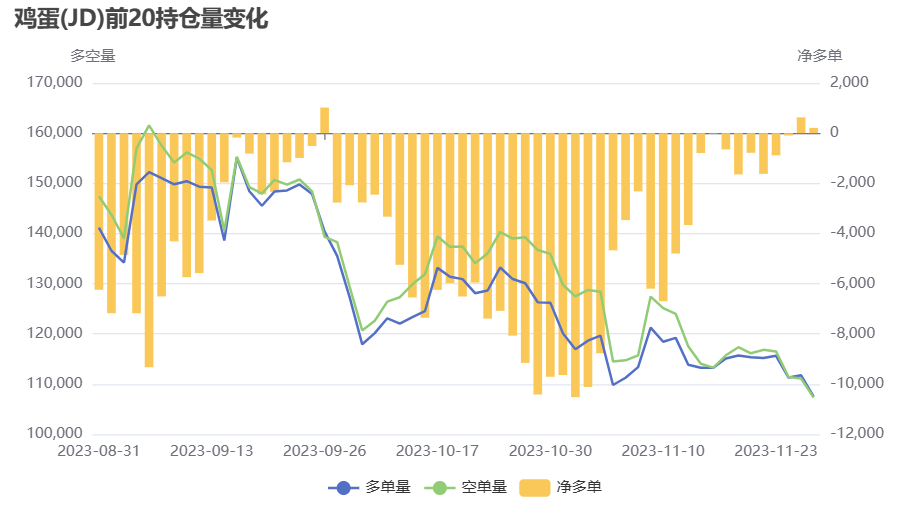

今年鸡蛋消费整体偏好,市场价格持续处于同期高位,在季节性消费旺季以及国庆节日提振下,市场给十一期间鸡蛋消费预期注入了极大的升水,贸易商、加工厂及终端市场囤货预期大幅提升。然而事实并不如预期所想,在节中和节后阶段性补库量相对有限,并不足以支撑蛋价继续维持高位。节后在库存压力以及需求阶段性回落导向下,现货价格节节败退,盘面的升水泡沫被戳破,净空持仓持续增加,空头氛围弥漫,期价同步下跌,上涨趋势就此也被生生打破。按往年规律来看,双十一电商节的销售都会拉动市场短期需求陡增,但今年再一次打破了人们的常规想象,现价不涨反跌,使得跌幅明显超过往年同期回落的幅度,并且持续时间也更为长久。期价也在悲观的情绪中再次下探。不过,本次的下跌伴随着净空头寸的不断减少,表明市场空头优势逐步减弱。所以随着现阶跌至低位,养殖利润收缩,企业淘汰积极性增加,且温度降低,鸡蛋存储时间延长,贸易商等下游低位囤货意愿增加,鸡蛋现货价格低位回升,盘面也快速回弹,净空持仓继续减少。然而,在产能扩张的持续影响下,期价上涨动能略显不足,近一个月来呈现出来回震荡态势,市场波动率明显加大。

数据来源:瑞达期货研究院 郑商所

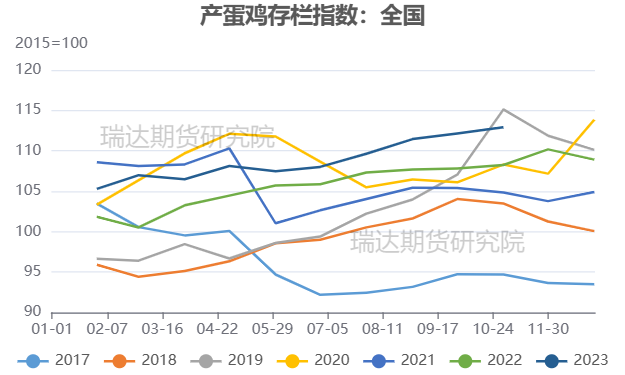

产能增长趋势不变

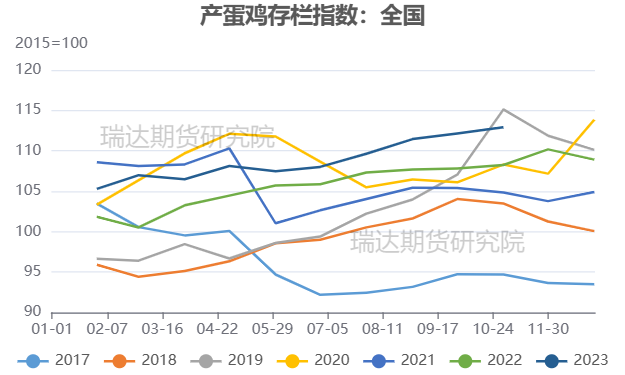

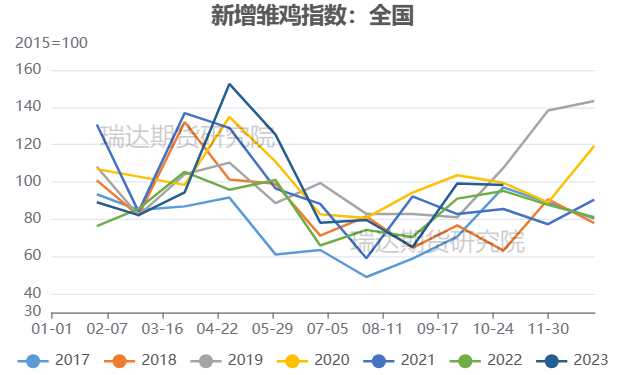

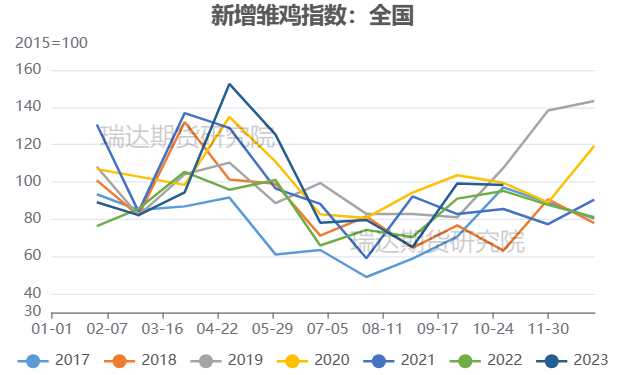

由于今年蛋价表现持续良好,提振蛋鸡企业补栏积极性,使得今年1-10月蛋鸡苗月度销量持续处于同期高位。同时,蛋价相对较高,企业养殖利润表现良好,故而使得老鸡淘汰积极性不高,市场延淘情况普遍存在。二者共同作用下,蛋鸡存栏基本呈现逐步增加的状态。根据畜牧业监测预警信息网显示,截止10月底,产蛋鸡存栏指数报112.93,仅次于2019年历史最高位。12月新开产蛋鸡主要是今年8月补栏鸡苗。尽管当时温度较高,补栏量不大,但随着后期温度回降,9、10月新增雏鸡指数再度大幅提升,增添后期产能增加的预期,限制远期价格。不过,由于十一过后的一个月蛋价超预期下跌,养殖利润快速收缩,企业淘汰积极性增加,并且12月和1月是年前集中淘汰期,整体淘汰量会有所上升,削弱产能增幅。总体而言,短期来看蛋鸡产能增加预期趋势不变,不过,淘汰增量有望抵消部分增幅,故而,产能增幅较前期有望放缓。

数据来源:畜牧业监测预警信息网

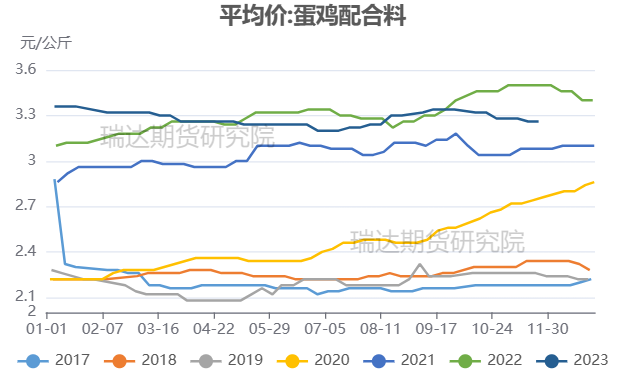

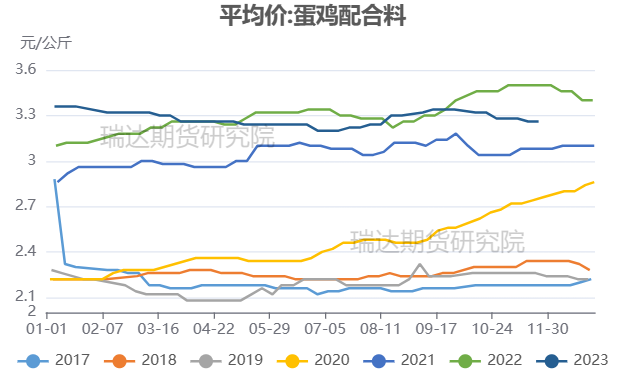

成本支撑有望继续减弱

国际市场而言,本年度全球产量来到历史最高位,期末库存也回升至五年来最高。且美玉米收割接近尾声,国际市场供应压力加大,继续压制玉米市场价格。使得进口玉米价格优势持续向好,贸易导向下,国内市场进口积极性提升,潜在供应压力增加,同时价格有向国际价格靠拢的倾向。国内方面,我国玉米现已收获结束,从历年售粮进度来看,年前仍有30%以上的玉米流入市场,叠加在产量增加的前提下,农户惜售待涨的心理预期减弱,今年的供应压力有望高于往年同期,阶段性供应压力较大,且养殖利润持续不佳,生猪产业仍需要面临产能进一步优化,总需求面支撑不足,供强需弱的格局难有实质性转变。总的来看,玉米市场阶段性供应压力较大,而需求面支撑不足,基本面相对偏弱,继续牵制其价格表现。在蛋鸡的养殖中饲料成本占总成本的70%以上,而玉米在饲料中的配比又相对较高,所以玉米价格的疲软,使得成本端支撑明显转弱。

理论成本及盘面估值情况

从蛋鸡养殖成本覆盖方面来简单估算一下,蛋鸡的利润点主要就是鸡蛋收入,而成年蛋鸡的成本基本上是饲料消耗。所以在鸡蛋收入能覆盖饲料消耗时,蛋鸡才不会被淘汰。我们假设一只蛋鸡每日产蛋0.9个,8个鸡蛋重量为1斤(500克),成年蛋鸡每日食用饲料0.27斤,同时,据wind数据显示截止11月24日,蛋鸡配合料价格为3.26元/公斤。蛋鸡每日收入=0.9*1/8*鸡蛋现价。成年蛋鸡每日成本=3.26/2元/斤*0.27斤=0.4401元。当收入与成本相同时,即盈亏平衡时鸡蛋现价为3.912元/斤,显然盈亏平衡点将是鸡蛋期现价格的重要支撑位。而对于待淘老鸡而言,老鸡的产蛋率明显降低,我们假设淘汰鸡每日产蛋0.8个,那么盈亏平衡时鸡蛋现价为4.401元/斤,所以当3.912元/斤<蛋价<4.401元/斤时,老鸡处于正常淘汰进程中,延淘可能性不高;当蛋价>4.401元/斤时,老鸡延淘情绪普遍,鸡蛋供应存增加预期;当蛋价<3.912元/斤时,青年鸡养殖也面临亏损,企业有提前淘汰的可能,后期产能有望降低,供应有望减少。随着本月上旬价格跌至低位,养殖利润收缩,企业淘汰积极性增加,产能预期增幅放缓,且温度降低,鸡蛋存储时间延长,贸易商等下游低位囤货意愿增加,使得蛋价低位回升,截止11月29日,全国均价报4730元/500千克。现阶段蛋价明显高于4401元/500千克,表明养殖利润有所回暖,老鸡淘汰积极性有望再度减弱,增添供应压力。故而,对于鸡蛋2401合约来说,上方4400元/500千克就是期价的重要压力位。

数据来源:wind

总结与展望

供应面来看,短期蛋鸡产能增加预期趋势不变,不过,淘汰增量有望抵消部分增幅,故而,产能增幅较前期有望放缓。需求面来看,12月对应的是元旦前的备货期,不过时间尚短,提振幅度或将有限,且今年蛋鸡产能处于增加趋势,更加弱化需求提振力度。同时,玉米市场表现亦不佳,养殖成本支撑减弱,企业挺价积极性降低,也将限制现货回弹高度。期货市场而言,尽管01合约对应的是农历年前市场的蛋价,但按理论成本估算,上方4400元/500千克就是期价的重要压力位。05合约对应的是上半年蛋价,五一和端午节日时间相对较短,对市场提振力度不及国庆和春节时期,故而,上半年蛋价整体水平较下半年偏低。现阶段期货盘面价格在4000元/500千克附近波动,估值相对合理。后期如果元旦及春节提振不及预期,鸡蛋现货价格表现不佳,有望加速老鸡淘汰且抑制补栏积极性,对该合约价格有所利好。如蛋价表现持续向好,5月合约将进一步下跌,并且大概率会跌破理论支撑位。

研究员:

柳瑜萍 期货从业资格号F0308127

期货投资咨询从业证书号Z0012251

助理研究员:

谢程珙 期货从业资格号F03117498

手机登录请点击此处下载期货云开户APP

客服热线:4008-8787-66

客服热线:4008-8787-66