-

您好,欢迎来到瑞达期货! 股票代码:002961

-

客服热线:4008-8787-66

客服热线:4008-8787-66

时间:2024-10-24 09:03浏览次数:4414来源:本站

事件:

10月18日,国家统计局公布数据,三季度国内生产总值同比增长4.6%,前值4.7%,预期4.5%。9月规模以上工业增加值同比增长5.4%,前值4.5%,预期4.5%。固定资产投资同比增长3.4%,前值3.4%。其中,基础设施投资同比增长4.1%,制造业投资增长9.2%,房地产开发投资下降10.1%。社会消费品零售总额同比增长3.2%,前值2.1%,预期2.5%。全国调查失业率5.1%,前值5.3%。

观点:

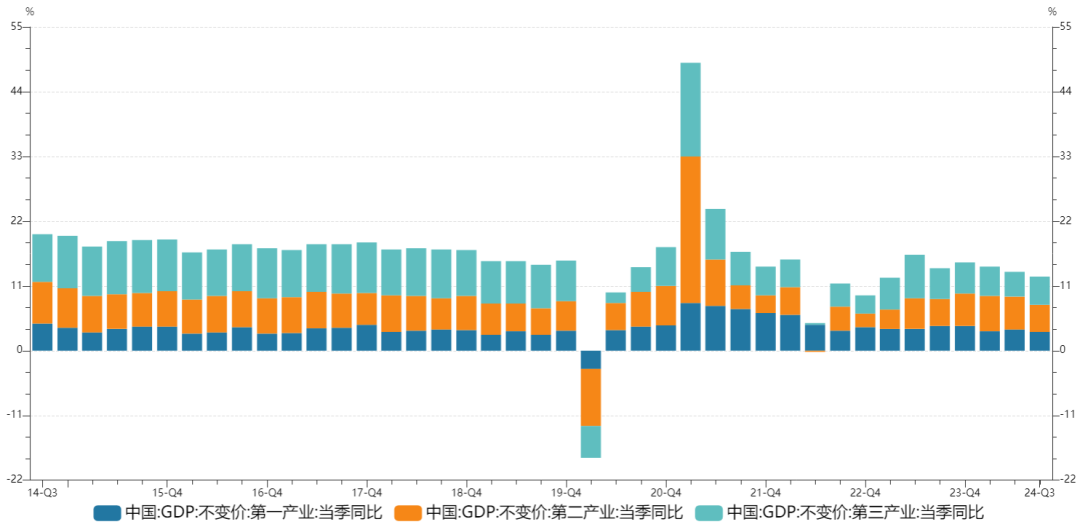

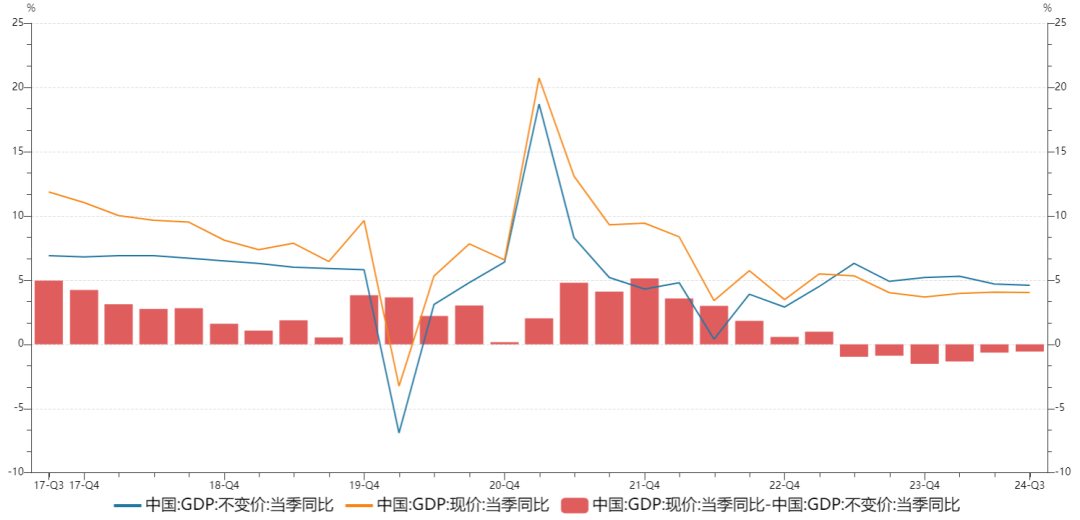

一、内生动能偏弱,静待政策发力。2024年三季度 GDP同比增速达到4.6%,符合市场预期。分产业来看,第一、二、三产业三季度同步增长分别为3.2%、4.6%以及4.8%,其中第二产业同比大幅回落。除占比较小的第一产业外,实际增速低于GDP总体增速的行业有第二产业中的建筑业和第三产业中的房地产业,二者三季度增速分别为3.0%和-1.9%,显示当前房地产及与其相关的建筑业仍为经济的主要拖累。此外,物价下行对名义GDP的拖累仍在持续,反应名义GDP与实际GDP增加差值仍处于负向区间。2024年三季度我国经济总体表现相对平稳,动能较二季度变化较小,剔除政府主导的基建项目后,居民消费的修复相对有限,内需不足的问题仍然存在。展望后续,四季度稳增长政策或进一步加力,货币政策降息降准存在空间,货币和财政加码共同加码的支持下,四季度GDP增长仍有望回升至5%上方,对全年目标5%形成支撑。

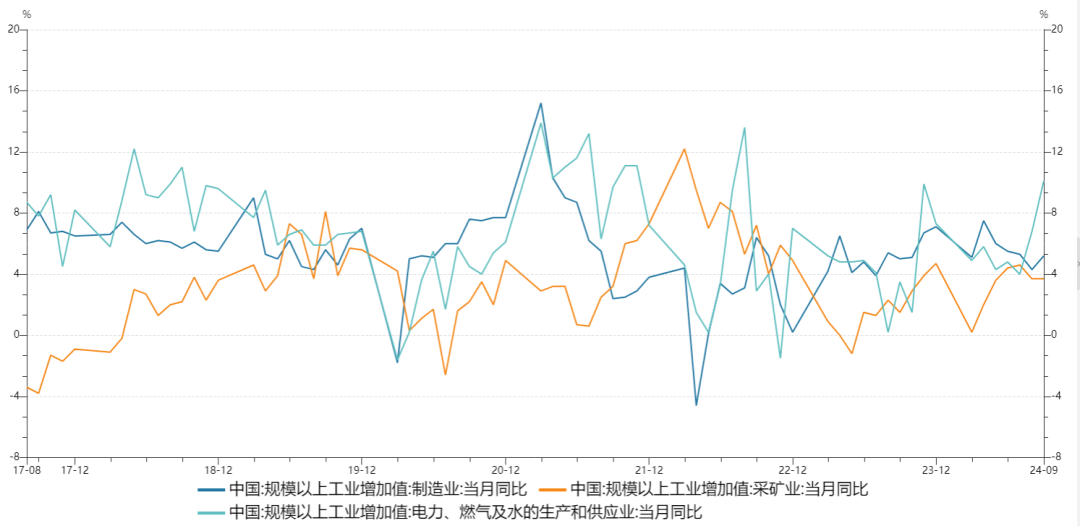

二、工业生产回升,上游延续弱势。2024年9月,规模以上工业增加值同比5.4%,高于市场预期。2024年三季度规模以上工业增加值累计同比增长5.8%,与今年1-8月累计同比持平,有企稳趋势。分三大门类看,当月来看采矿业增加值同比增长3.7%,制造业增长5.2%,公用事业同比增长10.1%。分具体产品来看,上游水泥、粗钢、钢材均维持负增长,但降幅拖累有所收窄,集成电路、智能手机生产仍维持相对较高增长,反映出口仍有韧性。展望后续,10月接连召开的系列重磅会议对于地方政府化债、金融稳定性和提振内需等方面做了系列部署,并且货币政策和财政政策协调配合助力稳增长,政策支撑下四季度经济有望企稳回升。相对消极的因素则是地缘冲突和美国大选等政治因素有概率形成对贸易的干扰,出口动能对工业生产的支撑或走弱。

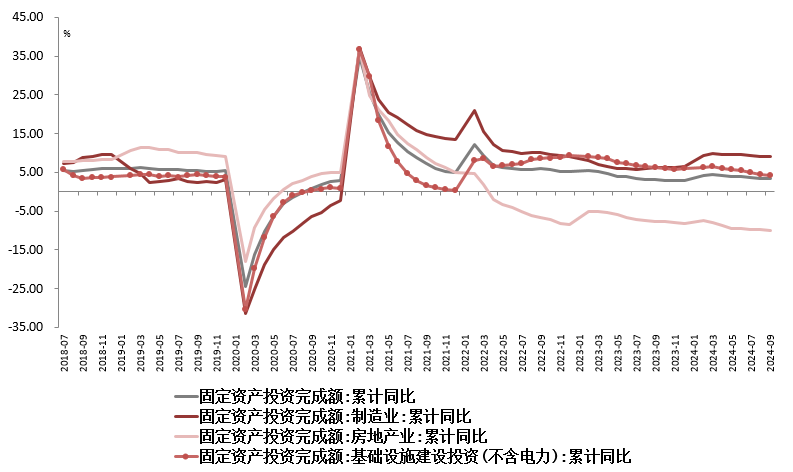

三、固投延续偏弱趋势,地产景气仍待提升。前三季度固定资产投资增速为3.4%,较上月持平,但较二季度回落0.5个百分点,内需不足、房地产表现弱导致投资端未有好转。分领域看,基础设施投资同比增长4.1%,制造业投资增长9.2%,房地产开发投资下降10.1%。制造业投资有效支撑整体固投,同比增速较上月小幅上涨,产业转型升级进程继续推进,带动高技术产业投资维持较高增速,高技术产业投资同比增长10%,延续两位数增长。“以旧换新”政策资金的进一步落实,将拉动生产和投资,或利于有色、能化中下游产业链需求的修复。财政资金和项目端有所加速,基建增速较上半年好转。水利、铁路仍作为基建投资增长的主要驱动力,而道路投资同比延续负增。海外经济韧性强,出口相关产业投资表现偏好,如铁路、船舶、航空航天和其他运输设备、电子设备、专用设备和通用设备等。随着增发国债和专项资金拨付落地后,预计基建投资有望继续保持平稳增长。

房地产景气水平低。全国房地产开发投资同比下降10.1%,开工、竣工面积保持-20%增速。虽然自二季度一揽子去库存政策落地后,新房销售小幅改善,全国商品房销售面积和金额同比小幅收窄至-17.1%和-22.7%,但70城新建住宅价格同比降幅继续走阔,销售端量价依旧低迷,居民购房意愿未见明显提升。从资金来源看,跌幅较大的是个人按揭贷款34.9%,内需不足叠加销售回款能力未有显著改善。

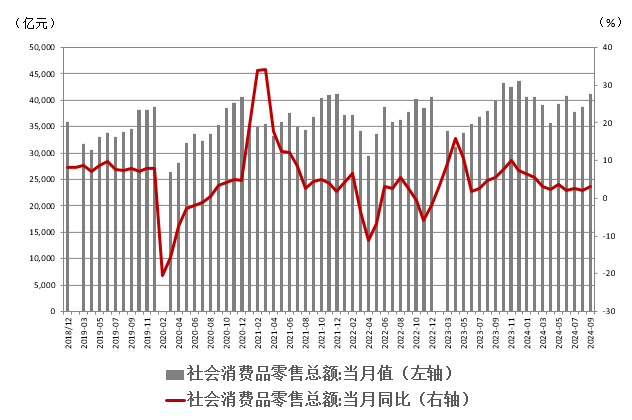

四、旅游旺季到来,新能源表现亮眼。9月社会消费品零售总额同比增长3.2%,比上月加快1.1个百分点;环比0.39%,旅游旺季使得居民消费需求得到改善。其中,随着“以旧换新”政策不断落实且力度加大,家用电器和音像器材类零售额增长及高能效等级家电零售额表现亮眼,新能源汽车零售量也较上月大幅加快;新能源汽车渗透率达到53.3%,连续三个月突破50%,显示出政策促进新能源汽车消费潜能持续释放;随着促进服务消费相关政策实施,消费场景不断拓展,服务业市场也增长较快。国庆到来,内需进一步释放,持续带动文旅相关需求回暖,叠加各类宏观政策频频颁布,消费增速料进一步上升。

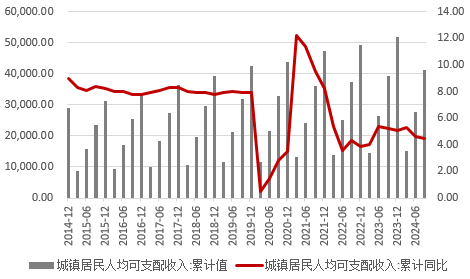

从收入来看,三季度居民可支配收入增长5.2%(前值为4.5%),居民消费支出增长5.6%(前值为5.0%),收支增速均有改善。扣除价格因素,两者分别为4.9%和5.3%,高于经济增速,居民收支缓慢复苏但总体进度偏慢,内需求不足的影响较大。就业方面,9月全国城镇调查失业率为5.1%,与上月下降0.2个百分点。就业下沉的现象有所缓解,随着政策逐步将经济引导至新质生产力,劳动力市场结构性失衡将持续修复。

相关图表:

表 1 主要宏观经济指标增速

资料来源:同花顺ifind,瑞达期货研究所

图1:GDP三大产业当季增速(%)

资料来源:Wind,瑞达期货研究所

图2:GDP同比增长(%)

资料来源:Wind,瑞达期货研究所

图 1 规模以上工业增加值同比

资料来源:Wind,瑞达期货研究所

图 2 三大门类工业增加值同比

资料来源:Wind,瑞达期货研究所

图 3 投资端小幅回落

资料来源:Wind,瑞达期货研究所

图 4 基建投资细分项

资料来源:Wind,瑞达期货研究所

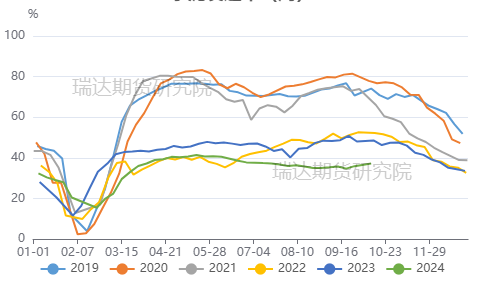

图 5 水泥发运率

资料来源:Wind,瑞达期货研究所

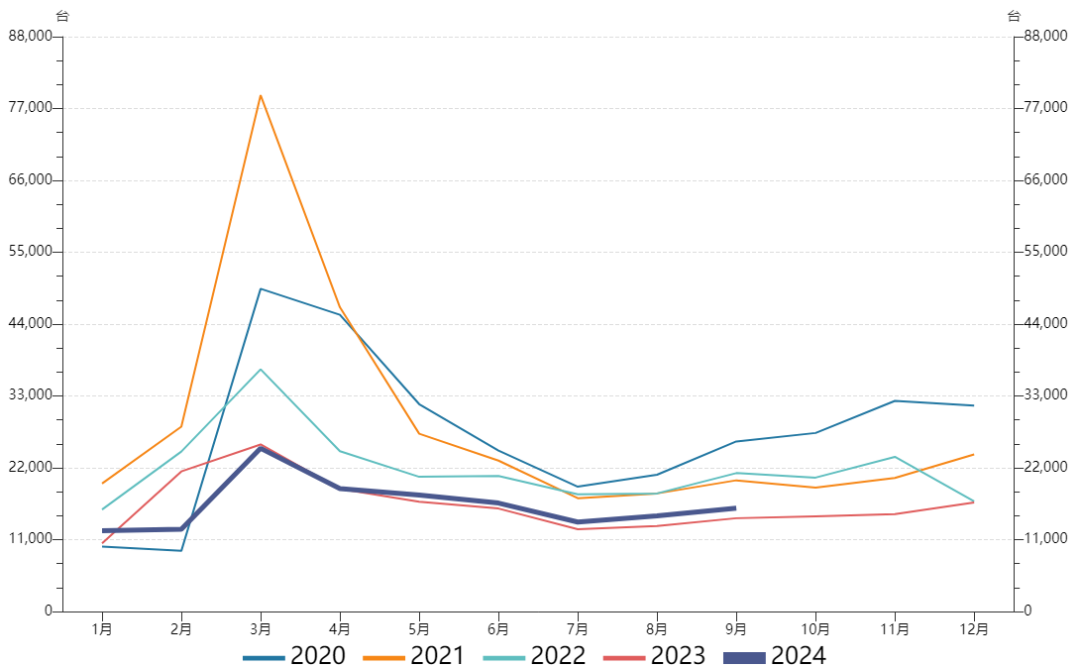

图 6 挖掘机销量当月值

资料来源:Wind,瑞达期货研究所

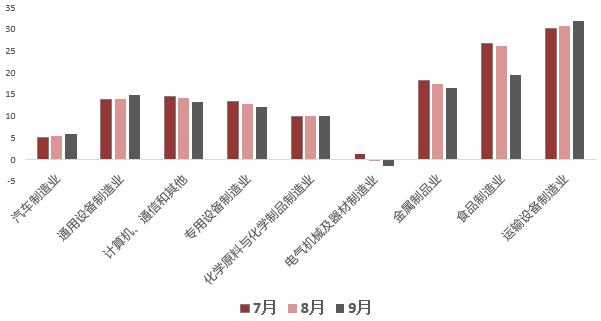

图 7 制造业投资细分项

资料来源:Wind,瑞达期货研究所

图 8 地产景气度持续下探

资料来源:Wind,瑞达期货研究所

图 9 商品房销售面积低位运行

资料来源:Wind,瑞达期货研究所

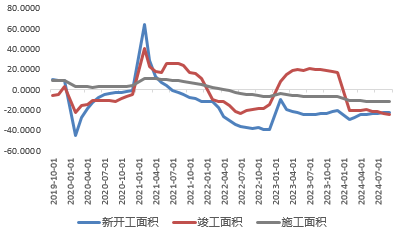

图 10 地产新开工、竣工和施工累计同比

资料来源:Wind,瑞达期货研究所

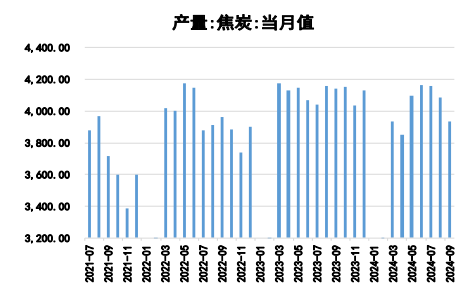

图 11 焦炭产量:当月值

资料来源:Mysteel,瑞达期货研究所

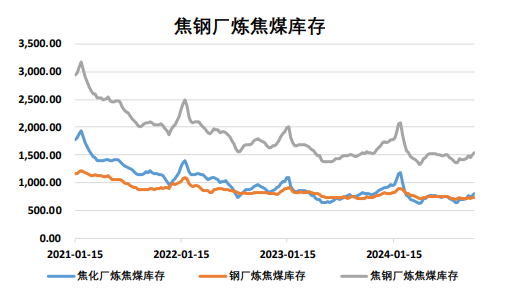

图 12 焦炭焦钢厂库存

资料来源:Mysteel,瑞达期货研究所

图 13 房地产投资结构弱(资金来源累计同比)

资料来源:Wind,瑞达期货研究所

图 14 社会消费品零售额同比增速

资料来源:Wind,瑞达期货研究所

图 15 社会消费品零售额增速分类型

资料来源:Wind,瑞达期货研究所

图 16 居民人均可支配收入

2025-09-30【分析文章】长假前风控和留仓技巧

2025-09-26【事件分析】Grasberg矿暂停营运,铜矿紧缺或加剧